Yayınlanan

4 yıl önce-

Ekleyen

admin

Sürekli vadeli işlemler nedir? Sürekli sözleşmeler nasıl çalışır? Fonlama oranı, endeks fiyatı, sürdürme teminatı nedir?

Sürekli vadeli işlem sözleşmeleri nedir?REHBER

Vadeli işlem sözleşmeleri, yatırımcılara bir varlığı vade tarihinde önceden belirlenmiş ve spot fiyattan bağımsız fiyattan alma veya satma imkanı sunar. Bu sözleşmelerin belirli bir vade tarihi olmayan türüne ise sürekli vadeli işlem sözleşmeleri denir.

Vade tarihinin olmaması, yatırımcıların sürekli vadeli işlem pozisyonlarını yeterli teminat olduğu sürece istedikleri kadar açık tutabilecekleri anlamına gelir. Bu da fiyat yükselişi öngörüldüğü durumlarda alım yapma veya düşüş beklentisinde satış yapma imkanı gibi esneklikler sunar.

Sürekli vadeli işlemler, ilk olarak Robert Shiller tarafından 1992 yılında likit olmayan varlıklara türev piyasası oluşturmak için önerilmiştir. Ne var ki sürekli vadeli sözleşmeler, ilk olarak kripto para piyasasında kullanım alanı bulmuştur.

İlginizi çekebilir: Bitcoin vadeli işlemleri nedir? Nasıl kullanılır?

Kripto türev borsası BitMEX, 2016’da sürekli vadeli işlem sözleşmelerini başlatarak, karşı taraf riskinin yüksek olduğu likit bir piyasada farklı vade tercihleriyle kaldıraçlı işlem yapma imkanı sundu. Sürekli vadeli işlem sözleşmeleri, kripto para piyasasında kısa sürede popüler bir yatırım aracı haline geldi.

Sürekli vadeli işlem sözleşmeleri nasıl çalışır?

Belirli bir vade tarihi olmayan ve istenilen zamanda önceden belirlenen fiyattan alım veya satım yapma imkanı sunan bu sözleşmeler, esnek yatırım stratejileri oluşturmaya olanak sağlar.

Sürekli vadeli işlem sözleşmeleriyle, yükseliş veya düşüş beklentisine bağlı olarak kısa veya uzun pozisyon açılabilir. Burada uzun pozisyonlar alıcıları, kısa pozisyonlar ise satıcıları temsil eder.

İlginizi çekebilir: Kısa (short) ve uzun (long) pozisyon nedir?

Vade tarihine yaklaştıkça spot fiyattan giderek ayrılabilen geleneksel sözleşmelerin aksine herhangi bir vade tarihinin olmaması, sürekli vadeli işlem sözleşmelerini spot fiyata yakın tutma ihtiyacını ortaya çıkarır.

Sürekli vadeli işlem pozisyonu açmak ve yukarıda bahsi geçen dengeyi sağlamak için kullanılan mekanizmalara tek tek göz atalım.

Spot, opsiyon/vadeli ve sürekli vadeli işlemler piyasalarının karşılaştırması

İlk teminat (marj)

Sürekli vadeli işlem pozisyonu açmak için öncelikle aracı kuruluşa ilk teminatın, bir diğer adıyla marjın yatırılması gerekir. Bu teminat yatırımcılara ellerindeki sermayeden daha büyük pozisyonlar açma imkanı sunduğu gibi, aracı kuruluşları da olası kayıplara karşı korur.

Teminatın yatırılmasının ardından yatırımcılar, kullanmak istedikleri kaldıraç oranını belirleyebilirler. Kaldıraç, aracı kuruluştan borç alınarak oluşturulan pozisyonun, teminat olarak yatırılan miktara kıyasla oranını ifade eder.

Vadeli işlem yatırımcıları, pozisyonları kapatıldıktan sonra aldıkları borcu faiziyle birlikte aracı kuruluşa geri öder.

İlginizi çekebilir: Marj ticareti nedir, nasıl yapılır?

Endeks fiyatı

Sürekli sözleşmelerin fiyatı, söz konusu varlığın “endeks fiyatına” göre belirlenir. Endeks fiyatı, varlığın büyük spot piyasalardaki ortalama fiyatı ve işlem hacmi dikkate alınarak hesaplanır.

Böylece sürekli sözleşmeler, spot fiyata denk veya çok yakın seviyelerden işlem görürler. Ne var ki bu mekanizma, olağan dışı piyasa koşullarında yeterli kalmayabilir ve sözleşme fiyatı ile spot fiyat arasında ayrım görülmeye başlanabilir.

Fonlama oranı

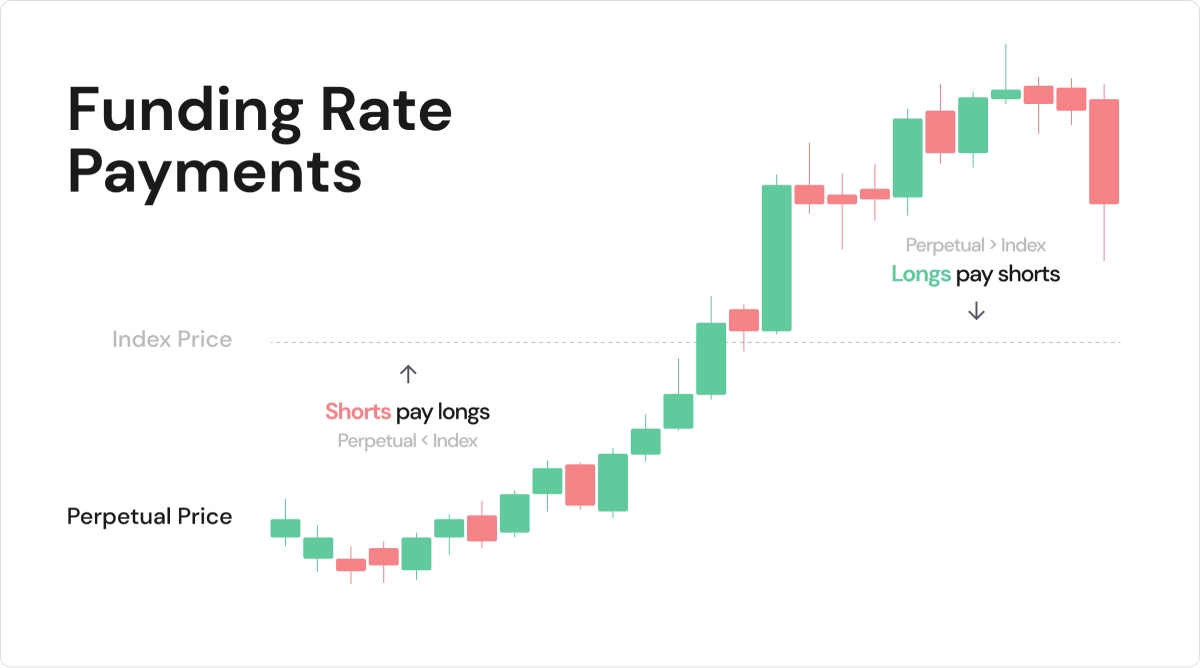

Sürekli vadeli işlem piyasasındaki en önemli denge unsurlarından biri olan bu oran, alıcı ve satıcı tarafların piyasa koşullarına göre birbirlerine ödedikleri ücreti ifade eder. Hangi taraf mevcut durumda çoğunluktaysa, diğer tarafa ödeme yapar.

Fonlama oranı, aracı platformun uyguladığı faiz oranı ve sözleşme fiyatının spot fiyat ile arasındaki farka dayalı olarak hesaplanır. Spot piyasa ile fiyat farkının açılması, ödenecek fonlama oranını da artıracaktır.

Fonlama oranının pozitif olması, piyasada uzun pozisyonların, yani alıcıların ağırlıkta olduğu, negatif olması ise kısa pozisyonlar, yani satıcıların çoğunlukta olduğu anlamına gelir. Pozitif olduğu durumlarda uzun pozisyonlar kısa pozisyonlara, negatif olduğunda ise kısa pozisyonlar uzun pozisyonlara ödeme yapar.

Fonlama oranının nasıl çalıştığını gösteren şema. Kaynak: Firefly

Dönemsel olarak (genellikle 8 saatte bir) güncellenen fonlama oranı, bir tarafın ağırlıkta olmasını maliyetli hale getirerek iki taraf arasında denge sağlar ve sözleşme fiyatını da spot fiyata yakın tutar.

Fonlama oranı, tüm bunların yanı sıra piyasada hangi tarafın çoğunlukta olduğunu, yani genel olarak düşüş mü yükseliş mi beklendiğini gösterdiği için, piyasa duyarlılığını ölçmede de kullanılan bir araçtır.

Sürdürme teminatı

Sürekli vadeli sözleşmeler belirli bir vade tarihine sahip olmadığından dolayı teorik olarak sonsuza kadar açık tutulabilse de, pratikte sözleşmelerin açık kalabilmesi risk durumuna bağlıdır.

Vadeli işlem sözleşmeleri sunan aracı kuruluşlar, piyasanın yatırımcının öngördüğü yönün aksine ilerlemesi halinde zarar etmemek için pozisyonları yatırımcıların izni olmadan kapatabilir. “Likidasyon” denen bu durumu önlemek için hesaba yatırılan teminatı da artırmak gerekir.

İlginizi çekebilir: Kripto para sözlüğü – 2 — “Likidasyon” nedir?

Bu tür durumlarda aracı platformlar, yatırımcılara “marj çağrısında” bulunarak ek teminat yatırmalarını talep eder. Sürdürme teminatı, aracıya gerekli güvenceyi sunar ve yatırımcının pozisyonunu açık tutmasına olanak sağlar.

Toplam pozisyon ne kadar büyükse, ödenmesi gereken teminat da o kadar fazla olacaktır.

Sigorta fonu

Sigorta fonu, likide edilen pozisyonların zararını karşılamaya ve borçlanmasını önlemeye, aynı zamanda da kazançlı durumda olan yatırımcıların kârını almasına yardımcı olan bir araçtır.

Herhangi bir sebepten pozisyonun zamanında likide edilemediği durumlarda sigorta fonu devreye girer ve söz konusu pozisyon kapanana kadar zararı karşılar. Bu mekanizma likide edilenden çok, karşı taraftaki pozisyonların çıkarlarını korur.

Likide edilen pozisyonlardan alınan işlem ücretleri de bu sigorta fonuna gider ve batmış durumda olan hesapların zararlarını tazmin etmede kullanılır. Bu fonun likide edilen pozisyon sayısıyla doğru orantıda büyümesi beklenir.

Otomatik kaldıraçsızlaşma

Otomatik kaldıraçsızlaşma, sigorta fonunun zararı karşılamaya yeterli olmadığı durumlarda devreye giren bir yöntemdir. Bu yöntem, kârlı durumda olan yatırımcıların zararda olanların kayıplarını telafi etmek için kârlarından bir kısmını vermelerini gerektirir.

Bu yöntemin devreye girmesi pek olası olmasa da, kripto para piyasasının yüksek dalgalanması nedeniyle ihtimal dışı değildir.

Ethereum Name Service (ENS) Nedir?

Ethereum Arrow Glacier Yükseltmesi Nedir?

Bitcoin 39.000 dolara yaklaşırken üç altcoin fiyatı yükseldi

Trezor, adres doğrulama protokolünü kaldırıyor

Bitcoin fiyatı 38 bin doları zorlarken, RSI değeri aşırı satışı gösteriyor

Çinli gıda dağıtım şirketi artık dijital para ödemelerini kabul ediyor